财政部和税务总局联合下发了《关于个人所得税法修改后有关优惠政策衔接问题的通知》,明确在2022年1月1日后,全年一次性奖金要并入当年综合所得计算缴纳个人所得税,在这个时间前,纳税人可以自己选择并入综合所得计税或单独计税。

下面我们来试着计算一下,假设某职员的年终奖为6万元,月工资为8000元,每个月专项抵扣4000元。

按照并入综合所得计税的方式。按照这种计税方式,计算公式=(收入*12-起征点*12-专项扣除*12+年终奖金)*适用税率-速算扣除数*12。

应纳税额为(8000*12-5000*12-4000*12+60000)=48000元,对应的税率和速算扣除数分别为10%和2520,48000*10%-2520=2280元。我们发现这种计算方式下,因为工资不高且专项抵扣多,所以这部分计算出来为负数,将年终奖的一部分抵消。

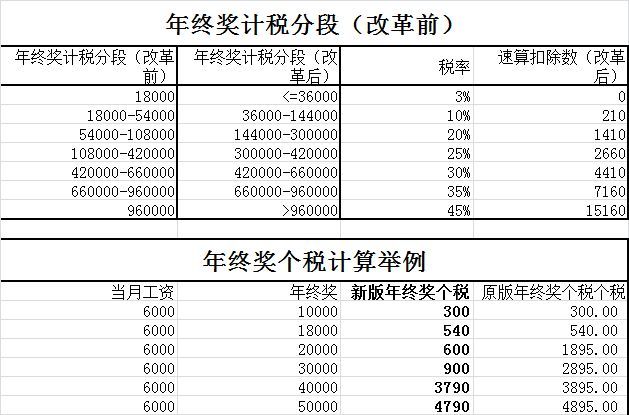

按照单独计税的方式。单独计税的计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。按这种方式计算,每个月收入8000-4000小于5000元,不需要扣税;

年终奖为6万元,除以12个月后,得到的数额为5000元/月,属于超过3000元至12000元的部分,对应的税率和速算扣除数分别为10%和210,所以应纳税额为60000x10%-210=5790元。

终上所述,对于月工资收入低,专项扣除高的人员来说,采用综合所得计税的方式是非常划算的;对于月工资已经非常高的人来说,具体采用哪种就要具体计算一下了。